Obrok 20-letnega posojila z variabilno obrestno mero v višini 200.000 evrov je bil pred enim letom za približno 360 evrov nižji od sedanjega obroka. Če bi posojilo v enakem znesku po fiksni obrestni meri najeli pred dobrim letom, bi zanj plačali skupno okoli 249.000 evrov, kar je približno 51.000 evrov manj, kot če bi ga najeli danes.

Gonilo izrazitega višanja mesečnih obrokov za stanovanjska posojila je poviševanje ključnih obrestnih mer centralnih bank po svetu, s čimer si prizadevajo zajeziti visoko inflacijo. Pred dnevi je Evropska centralna banka (ECB) temeljne obrestne mere povišala že sedmič zapored. Po dvigu za 0,25 odstotne točke znaša osrednja obrestna mera za operacije glavnega refinanciranja 3,75 odstotka, največ po letu 2008. Na drugi strani Atlantika je ameriška centralna banka (Fed) temeljne obrestne mere v tem mesecu povišala prav tako za 0,25 odstotne točke, tako da po novem znašajo od 5,00 do 5,25 odstotka.

Najvišja obrestna mera ECB (4,75 odstotka) je bila dosežena oktobra 2000, najnižja (nič odstotkov) marca 2016, zgodovinsko povprečje od leta 1998 pa znaša 1,72 odstotka. Od leta 1971 dalje je povprečna obrestna mera Feda znašala 5,42 odstotka. Najvišja, 20-odstotna, je bila marca 1980, kar je povzročilo izrazito krčenje gospodarske aktivnosti. Takrat je bila inflacija v ZDA 14,6-odstotna. »Aktualne obrestne mere centralnih bank zelo verjetno ne bodo naraščale do zgodovinsko najvišjih ravni,« ocenjuje profesor na ljubljanski ekonomski fakulteti dr. Sašo Polanec. Po njegovih pojasnilih dvigovanja temeljnih obrestnih ECB še ni konec. Na območju evra uživamo v posrednih koristih od dvigovanja temeljnih obrestnih mer Feda. Zviševanje temeljnih obrestnih mer v ZDA vpliva na cene surovin in energentov, kar umirja inflacijo tudi v Evropi.

Ob zadnjem povečanju temeljne obrestne mere v ZDA je predsednik Jerome Powell izjavil, da nadaljnjih dvigov ne načrtujejo, da pa je situacija negotova in da se bodo odzivali na prihodnje razmere. »Inflacijska pričakovanja je treba 'ubiti', da se ne bodo več vključevala v trenutne cene. Dokler se relativne cene ne bodo prilagodile stroškom oziroma novim ravnem cen, bomo imeli visoko inflacijo,« je pojasnil profesor na ljubljanski ekonomski fakulteti dr. Sašo Polanec.

Prizadevanja centralnih bank za doseganje ciljne inflacije počasi prinašajo sadove. Po prepričanju Polanca se gospodarska aktivnost vztrajno ustavlja. »V Nemčiji je bila lani rast negativna. Ukrepi monetarne politike bodo z veliko verjetnostjo povzročili recesijo tudi v drugih državah. Napovedi so še vedno preveč optimistične, tako glede gospodarske rasti kot inflacije, kar se kaže v stalnih popravkih napovedanih vrednosti,« je povedal Polanec.

Blažilec iz energetskega sektorja

Kot trenutno kaže, nadaljuje Polanec, bo prišlo do blažilca iz energetskega sektorja. Če države članice OPEC ne bodo zmanjšale ponudbe nafte, se bodo cene energije znižale. Ko se bodo te umirile, bo to pozitivno vplivalo tudi na umirjanje drugih cen. Ob tem se zastavlja vprašanje, v kolikšni meri se bodo marže prilagajale navzgor oziroma v kolikšni meri bodo podjetja izkoriščala situacijo za dvig cen izdelkov oziroma storitev. Kar bo odvisno od dejavnosti, skupine izdelkov oziroma storitev ter intenzivnosti konkurence. Predvsem sektorji z večjo tržno močjo bi lahko cene prilagajali počasneje, je dejal Polanec. Po njegovih pojasnilih bodo spremenljive obrestne mere višje od fiksnih obrestnih mer še nekaj časa, kar bo odvisno predvsem od uspešnosti zniževanja inflacije do ciljnih vrednosti: »Fiksne obrestne mere banke oblikujejo na podlagi tekočih in pričakovanih prihodnjih obrestnih mer. Prihodnje obrestne mere so nizke zaradi pričakovanj, da bo ECB uspelo znižati inflacijo na normalne ravni – vračunana je nižja prihodnja inflacija. Variabilne obrestne mere pa vključujejo maržo in 3- ali 6-mesečni euribor, ki je trenutno zaradi restriktivne politike visok. Ko se bo inflacija znižala, bo ECB znižala tudi temeljne obrestne mere in tako znižala medbančne obrestne mere (euribor, libor, op. p.).«

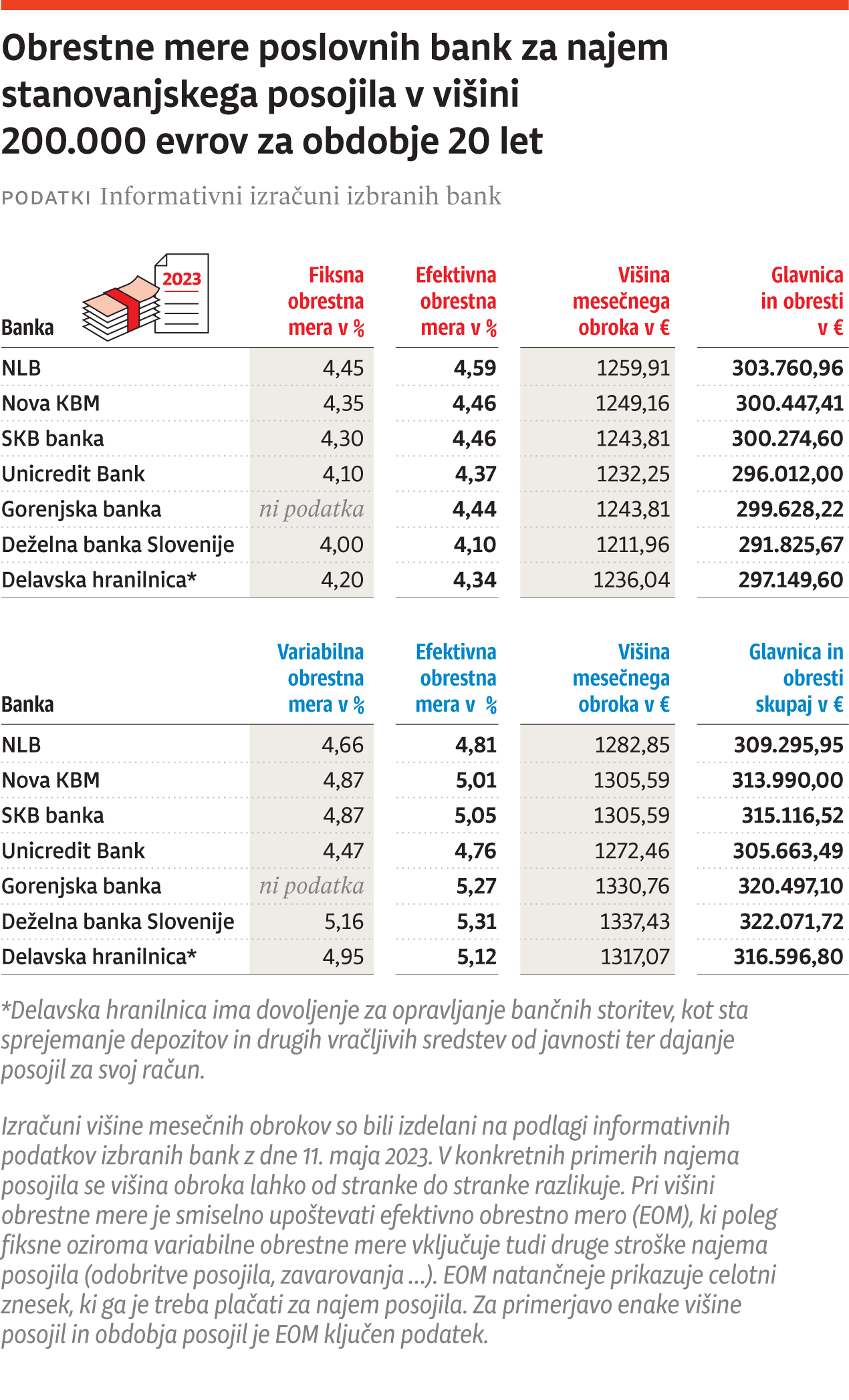

Mesečni obroki letos občutno višji

Ne dolgo nazaj so bile variabilne obrestne mere nižje od fiksnih. Po pojasnilih SKB banke je bila fiksna obrestna mera aprila lani 2,2-odstotna, efektivna obrestna mera (EOM), ki bolj ali manj vključuje vse stroške najema posojila, pa 2,3-odstotna oziroma dobro odstotno točko višja od EOM pri variabilni obrestni meri. Takrat je bil euribor negativen, v izračunih se je upošteval kot vrednost nič, EOM ob najemu posojila po variabilni obrestni meri pa je bila 1,39-odstotna. Po izračunih SKB banke je obrok 20-letnega stanovanjskega posojila v višini 200.000 evrov po variabilni obrestni meri na začetku aprila lani znašal 947 evrov, kar je bilo skoraj 360 evrov manj, kot znaša danes. Kdor je posojilo po fiksni obrestni meri v SKB banki najel aprila lani, bo zanj 20 let mesečno plačeval 1030 evrov. To je 213 evrov manj, kot če bi ga najel danes. Če bi posojilo po fiksni obrestni meri v SKB banki najel pred dobrim letom, bi zanj plačal skupaj okoli 249.000 evrov, kar je približno 51.000 evrov manj, kot če bi ga najel danes.